欢迎光临爱游戏体育官网官方网站!笼式球场、PE包塑围网、球场配套设施、高级定制等的专业生产厂家!

全国咨询热线:400-1166-819

2020年,负油价闹剧之后,喜欢捡烟蒂的我“标配”了中国海油H股。2022年,抄了巴菲特投资西方石油的作业,我又将中国海油H股加成了重仓。时至今日,已经是第五个年头了。个人觉得,中国海油H股仍然值得持有。

不得不承认的是,中国海油年报发布之后,业绩略低于我预期的20% ROE,分红则略高于我预期的40%分红率。所以总体来说,还算符合预期。但在年报发布之后,很多投资者都陷入了纠结。或许看了本文后,应该就会坦然一些。

欧美滥发货币、上游投入不足、OPEC+联合减产、页岩油增产有限,这是看涨国际油价的四大利好;至于欧美经济衰退,则是看跌国际油价的一大利空。目前来看,四大利好与一大利空正在角力掰手腕。到底谁能赢?只有天知道!但,股神巴菲特站在了看涨阵营!

客观来说,利空阵营有点“心虚”,这从欧美媒体总是有意无意的报道OPEC+的假新闻便可看出。除此之外,美国一边修改了汽油库存的统计标准,一边又偷偷摸摸的增持了国家战略石油储备,也同样体现了利空阵营的“心虚”。不过即便如此,笔者也并不是国际油价的“死多头”!

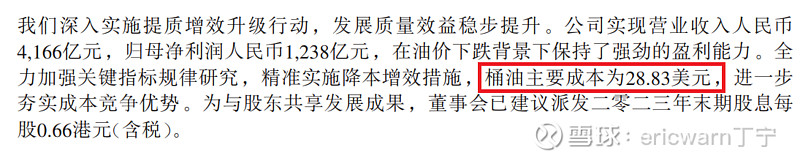

回顾中国海油的2023年年报,写明了2023年布伦特原油均价为82.2美元/桶,桶油主要成本则为28.83美元,每股利润则为2.6元人民币。

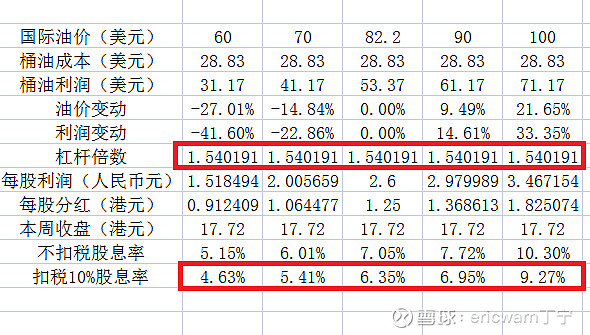

简单粗暴的计算一下,用国际油价减去桶油成本,实际上的意思就是中国海油的桶油利润。按照同样的比例,如果油价从82.2美元涨到90美元,每股利润就是2.98块钱。如果涨到100美元,每股利润就是3.47块钱。国际油价每上涨1%,中国海油的利润就上涨1.5%,相当于1.5倍的“免费杠杆”。

这种计算方式靠谱吗?不靠谱的。因为既没考虑汇率变动、产量变动、成本变动,也没考虑石油特别收益金这个最大变量。但为啥还用呢?因为能做到模糊正确。简单来说,如果油价上涨了10%,但中国海油H股只上涨了8%。那么显而易见,中国海油H股就变得更低估了!反之也同样成立。除此之外,2023年中国海油实现了石油液体销售量为514.5百万桶,同比上涨7.5%。这样的产量增加,同样是一个“免费”赠送的小杠杆!

接下来,再看看美国10年期国债收益率,目前已经从高位的5%大幅度下滑至4.2%,港币的定存利率大概也是这个数值。股息税方面,港股账户的税率只有10%,但却要与港币定存利率作比较。反观港股通账户,虽然税率高达28%,但却只需与人民币定存利率作比较。如此一来,便只需以港股账户作为标杆即可。

而通过本文的计算方式可以发现,国际油价跌到60美元,现价的中国海油H股将跌到4.63%的股息率,去掉10%的股息税就只剩4.17%。这样的股息率,相比目前的港币定存利率已无任何优势。这也代表着,布伦特跌破60美元,中国海油H股将失去投资价值。

同样的道理,本周五收盘,17.72港元的中国海油H股,股息率是7.05%。扣除10%股息税之后,还剩下6.35%。距离4.2%的港币定存利率,大概还有50%的上升空间(6.35除以4.2)。所以总体来说,还是比较低估的。

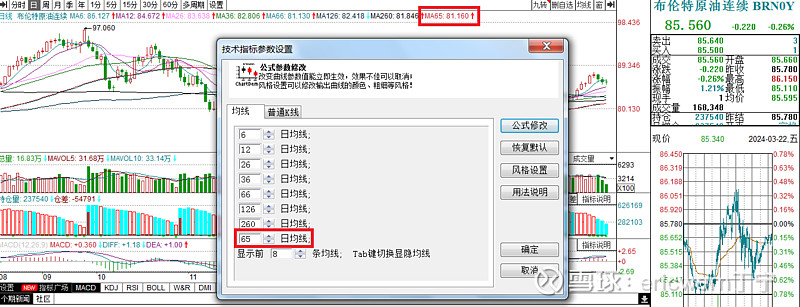

在这里,顺带介绍一下如何手动计算布伦特原油均价。以2024年至今为例,布伦特原油期货共有65交易日,所以就在股票软件里设置一个65日均线即可。至于这一均线最后一个交易日所显示的81.16美元,实际上的意思就是2024年至今的布伦特原油均价。

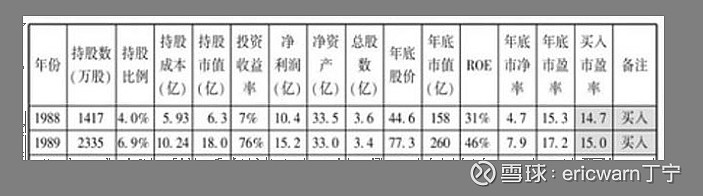

文章的最后要说的是,为学习巴菲特,笔者发明了一个叫作“市赚率”的估值指标。其公式为:市赚率=市盈率/净资产收益率(PR=PE/ROE)。当市赚率等于1PR为合理估值,大于1PR和小于1PR则为高估和低估。上世纪80年代,巴菲特两次建仓可口可乐。1988年的市赚率估值是0.474PR,1989年的市赚率估值是0.326PR。两年平均下来,刚好就是0.4PR。比较巧合的是,从那时起,用“40美分买入1美元”就成了巴菲特的口头禅。再加上巴菲特90%的投资案例均符合市赚率低估买入标准,所以市赚率很可能就是巴菲特的投资秘密。

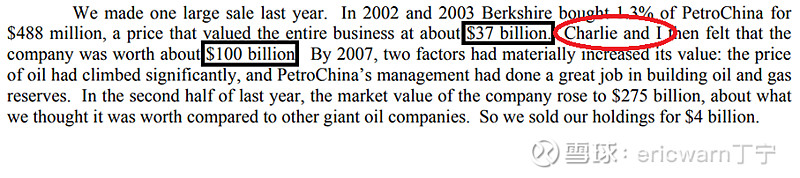

考虑到PE=PB/ROE,所以市赚率还有一个推导出来的第二公式(PR=PB/ROE/ROE)。在估值周期股时,可以将现值PB和ROE多年平均值代入到第二公式。巴菲特当年投资中国石油,市值仅为370亿美元,市赚率估值仅为0.38PR。顺此脉络,列出一个方程式:0.38/1=370亿/X。经过简单计算,X等于974亿美元。四舍五入之后(英文单词about),刚好就是巴菲特和芒格在股东信里所宣称的1000亿内在价值。

最近几年,港股连续走熊,大部分股票都没办法实现彻底的估值修复。所以说,在估值周期股时,笔者便将第二公式里需要用到的ROE多年平均值更换为景气周期第一年的ROE。为啥是第一年?因为在整个景气周期里,第一年的ROE通常是最低的。通过这一ROE计算出来的估值,通常也是最为保守的。

本周收盘,中国海油H股的市净率为1.15PB,景气周期第一年(2021年)的ROE则为15.36%。市赚率=1.15/15.36%/15.36%/100=0.49PR。考虑到巴菲特当年0.8PR卖出了中国石油H股,所以中国海油H股的上涨潜力大概还有60%左右。

对于周期股,笔者还有一个习惯。跌得多了买一点,涨得多了卖一点。如果涨多跌少的话,这样的策略就不是小仓位做T了,而是小仓位越涨越卖了。前不久,中国海油H股加速上涨,所以我也加速越涨越卖了。如果出现大的回调,只要布伦特不跌破60美元,卖掉的仓位还能补回来一些!一旦市赚率涨至0.8PR,或者是扣税之后股息涨至港币定存利率(4.2%),两者实现其一,笔者将会大幅卖出中国海油!

好文分享,不过真的不用那么紧张油价跌破60美元,根据最新的达拉斯联储能源调查,美国页岩油新井钻探盈亏平衡点基本来到了60美元以上了

兄弟可以回测一下,茅台的股息率低于人民币定存利率的时候,投资价值都不太高,(甚至包括塑化剂困境反转那几年)。$贵州茅台(SH600519)$——价值股的估值(茅台五粮液以及银行)用股息率与货币定存利率挂钩,有一定作用的。

谢谢,有球友问我海油利润与国际油价的比例关系。这篇相当于交作业了,模糊正确的线倍杠杆的关系。

本文把中国海油和国际油价的利好利空都分析了,现价距离目标价大概还有50%的上升空间。也就是说,现价的中国海油H股相当于打了66折。这样分析之后,买不买,卖不卖,加不加仓,减不减仓这样一些问题,就可以由读者自己决定了,也不用再征求我的投资建议了。

好文分享,不过真的不用那么紧张油价跌破60美元,根据最新的达拉斯联储能源调查,美国页岩油新井钻探盈亏平衡点基本来到了60美元以上了

有个问题探讨哈。股息率和香港定存利率(无风险收益率)相同,股票就没有投资价值了吗?毕竟股票还有成长的。就好像现在还有不分红的,或者分红率赶不上无风险收益率的股票,不能简单的说这些股票都没有投资价值啊。

个人认为海油这种资源+周期的公司,操作最难。首先要有估值之锚,然后要对周期性判断大致正确,因为景气和衰退时间很可能出人意料。对海外资产占比大的资源股,还要考地理政治学。同时资源股背后的资源储量以及开采成本变化也是重要衡量因素。投资源股比投消费大类伤脑筋多了。个人对资源类、周期类更多采用交易机会判断。具体在海油上,从交易机会看适合清仓。

我认为触发市赚率的卖出指标,应该是股价提升导致的PE主动上升,而不是商品的价值下降利润减少导致的PE被动上升。后者,对资源类周期股,应该是买入指标。感觉对卖点,还是PB模型好些

像上海机场这种用市赚率怎么估值,前几年R0E是负的,是用上一轮景气周期的第一年估值吗?PR=PB/R0E/R0E

对于周期股,笔者还有一个习惯。跌得多了买一点,涨得多了卖一点。如果涨多跌少的话,这样的策略就不是小仓位做T了,而是小仓位越涨越卖了。前不久,中国海油H股加速上涨,所以我也加速越涨越卖了。如果出现大的回调,只要布伦特不跌破60美元,卖掉的仓位还能补回来一些!一旦市赚率涨至0.8PR,或者是扣税之后股息涨至港币定存利率(4.2%),两者实现其一,笔者将会大幅卖出中国海油!